Printemps 2016 — Rapports du vérificateur général du Canada Rapport 1 — Le plan d’action sur le capital de risque

Printemps 2016 — Rapports du vérificateur général du Canada Rapport 1 — Le plan d’action sur le capital de risque

Table des matières

- Introduction

- Constatations, recommandations et réponses

- Conclusion

- À propos de l’audit

- Tableau des recommandations

- Pièces :

- 1.1 — Relations fondamentales de l’investissement en capital de risque

- 1.2 — Le modèle du fonds de fonds comporte deux niveaux de gestion et de frais

- 1.3 — Le Plan d’action sur le capital de risque a investi dans quatre fonds de fonds et dans quatre fonds à rendement élevé

- 1.4 — Des indicateurs plus exhaustifs pourraient donner de meilleurs renseignements sur le rendement

Introduction

Information générale

Entreprise en phase de démarrage — Entreprise déjà formée, mais qui ne génère pas encore de revenus. Généralement, une telle entreprise possédera une solide équipe de direction et un concept ou produit éprouvé, mais des flux de trésorerie négatifs.

1.1 Le capital de risque est un mécanisme de financement de jeunes entreprises novatrices en phase de démarrage ou sur la voie de la commercialisation. La société de capital de risque investit des fonds de tiers dans ces entreprises en échange d’une participation. Quand une telle entreprise a amené une idée au stade où son potentiel de commercialisation est suffisamment tangible, la société de capital de risque est en mesure de vendre une participation dans l’entreprise, pour ensuite remettre aux investisseurs tiers les sommes investies et la plus-value, s’il y a lieu.

1.2 Le capital de risque est une source importante de financement pour les entreprises novatrices à forte croissance et leurs propriétaires exploitants. L’investissement en capital de risque dans des entreprises en phase de démarrage a contribué à la création et à la croissance de bon nombre d’entreprises de technologie qui sont aujourd’hui des chefs de file mondiaux. De plus, les entreprises financées au moyen de capital de risque ont grandement contribué à la commercialisation rapide de technologies de pointe dans les domaines de la médecine et des nouveaux matériaux.

1.3 Les sociétés de capital de risque fournissent du capital à long terme qui n’est généralement pas garanti par des éléments d’actifs. Bien souvent, les entreprises financées au moyen du capital de risque travaillent à l’élaboration de technologiques perturbatrices et, donc, présentent un risque élevé, mais aussi un potentiel de rendement élevé. Si l’entreprise est prospère, la société de capital de risque réalisera une plus-value quand elle vendra sa participation. La plus-value peut être réalisée de deux façons :

- Premier appel public à l’épargne : l’entreprise offre des actions au public et est cotée en bourse.

- Acquisition : une entreprise plus grande et mieux établie qui œuvre habituellement dans le même secteur achète une entreprise de moindre envergure en voie de développement.

1.4 Les investissements en capital de risque sont souvent réalisés par l’entremise d’un fonds réunissant les capitaux qui ont été investis par différents investisseurs. Les fonds sont généralement constitués comme une société en commandite. Les gestionnaires des fonds (les commandités), mobilisent des capitaux auprès d’investisseurs (les commanditaires) individuels ou institutionnels. Les gestionnaires partent ensuite à la recherche d’entreprises dans lesquelles investir. Le cycle d’investissement d’un fonds dure généralement environ cinq ans, après quoi les activités sont axées sur la gestion et sur les investissements complémentaires dans le portefeuille existant. Même si la plupart des investissements ne portent pas fruit, quelques bons investissements peuvent suffire à couvrir les coûts de l’ensemble du portefeuille et générer un rendement attrayant pour les investisseurs. Il faut parfois plusieurs années à une entreprise prospère pour atteindre le stade de maturité; pendant cette période, les investisseurs ne peuvent généralement pas retirer les sommes investies. La durée de vie d’un fonds est généralement de 10 à 15 ans.

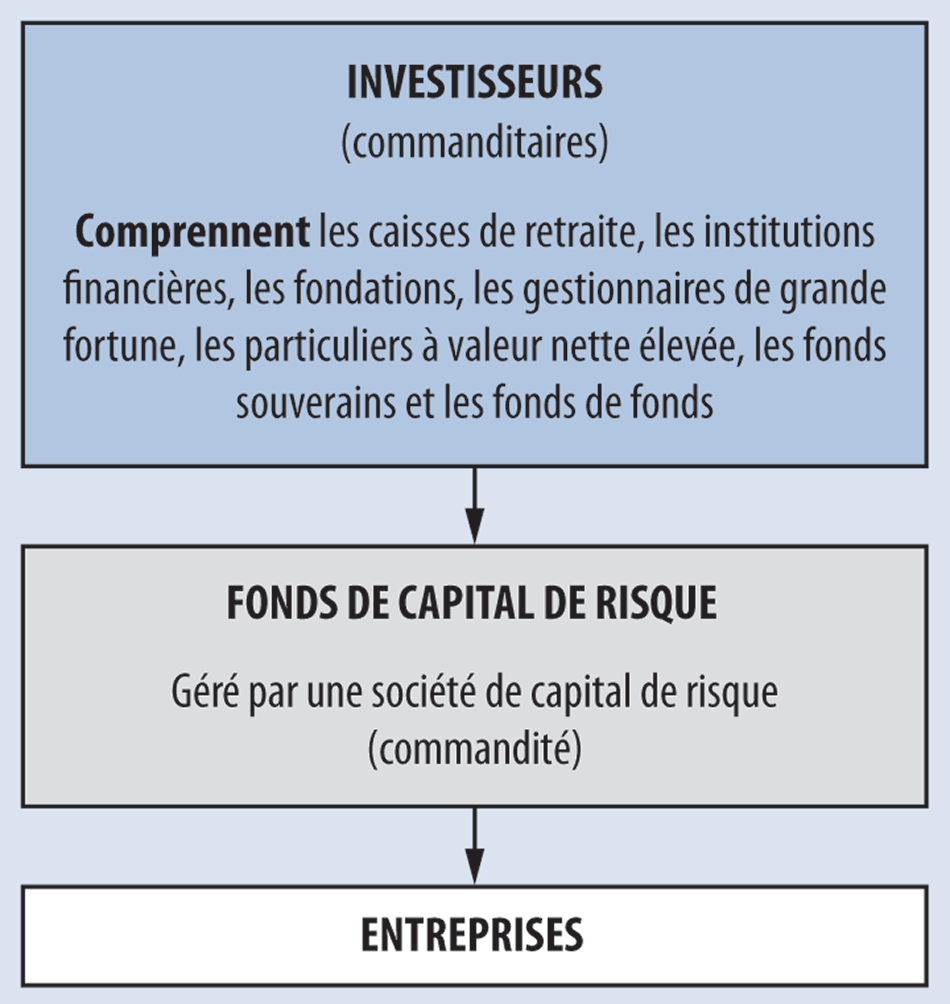

1.5 Les investisseurs, les sociétés d’investissement et les jeunes entreprises sont les trois composantes essentielles d’un écosystème de capital de risque. Parmi les autres composantes figurent les établissements universitaires, les organismes de recherche, les fournisseurs de services juridiques, comptables et autres, ainsi que les grandes sociétés. Ces composantes forment ensemble un système favorisant la création et la croissance de nouvelles entreprises (voir la pièce 1.1). De nombreux pays ont à cœur la promotion de tels écosystèmes, puisque le capital de risque est largement reconnu comme étant un puissant moteur de l’innovation et du développement économique dans les économies avancées.

Pièce 1.1 — Relations fondamentales de l’investissement en capital de risque

Le capital de risque consiste en une somme injectée dans une entreprise qui tente d’exploiter une idée novatrice.

Il s’agit souvent d’une entreprise en phase de démarrage qui est déjà formée, mais qui ne génère pas encore de revenus.

Les gouvernements peuvent décider d’offrir du capital de risque en cas de lacune du marché, c’est-à-dire lorsque les investissements en capital ne sont pas suffisants pour répondre aux besoins des entreprises dans un secteur donné ou dans plusieurs secteurs. Pour accroître les sommes totales disponibles, le gouvernement pourra chercher à faire participer des investisseurs du secteur privé à son initiative de financement par capital de risque.

Les sommes sont regroupées dans un fonds. Celui-ci est généralement constitué comme une société en commandite, dont les conditions sont énoncées dans un contrat de société en commandite.

Le gestionnaire du fonds (le commandité) mobilise des capitaux en faisant appel au secteur public et au secteur privé, et il choisit les entreprises qui recevront du financement.

Les investisseurs du fonds sont les commanditaires. Ils ne participent pas à la gestion du fonds et ne choisissent pas les entreprises qui recevront du financement. Toutefois, en tant que membres d’un comité consultatif de commanditaires, ils fournissent des conseils au commandité sur des questions particulières.

Dans le cas d’un fonds de fonds, les capitaux ne sont pas octroyés aux entreprises directement, mais plutôt à des fonds particuliers (ou fonds sous-jacents) qui chercheront les occasions de croissance pour le compte du fonds de fonds. Le fonds de fonds est ainsi un commanditaire des fonds particuliers.

Il peut s’écouler des années avant qu’une entreprise soit en mesure de fonctionner sans aide. Pour cette raison, l’entreprise pourrait avoir besoin de financement complémentaire après avoir reçu le financement initial, et le commandité pourrait avoir à lancer plusieurs rondes de financement.

Diagramme — version textuelle

Les relations de l’investissement en capital de risque peuvent toucher des investisseurs, un fonds de capital de risque et des entreprises à la recherche de financement.

Les investisseurs d’un fonds de capital de risque sont des commanditaires et comprennent les caisses de retraite, les institutions financières, les fondations, les gestionnaires de grande fortune, les particuliers à valeur nette élevée, les fonds souverains et les fonds de fonds.

Les investissements sont regroupés dans un fonds de capital de risque qui est géré par une société de capital de risque, c’est‑à‑dire le commandité, qui mobilise des capitaux auprès d’investisseurs.

Les gestionnaires des fonds de capital de risque partent à la recherche d’entreprises dans lesquelles investir.

1.6 Pendant des années, les gouvernements du Canada se sont inquiétés du manque de capitaux offerts aux entreprises nouvelles et en phase de démarrage. Plusieurs gouvernements ont proposé une solution publique à ce qu’ils percevaient comme une défaillance du marché et ont mis sur pied des programmes pour offrir aux jeunes entreprises à fort potentiel le financement dont elles avaient besoin.

1.7 En 2010, la Banque de développement du Canada a réalisé un examen de l’industrie canadienne du capital de risque et de ses propres activités de financement par capital de risque. Au terme de cet examen, elle a cerné un certain nombre de problèmes auxquels se heurtait l’écosystème national du capital de risque, au-delà du simple manque de capitaux :

- les faibles rendements persistants pour les investisseurs de capital de risque, ce qui entraîne un manque de confiance des investisseurs du secteur privé;

- la réticence des investisseurs institutionnels, comme les banques et les caisses de retraite, à investir dans des entreprises novatrices en phase de démarrage;

- la taille relativement restreinte des fonds de capital de risque au Canada;

- la pénurie de gestionnaires de fonds chevronnés capables de diriger avec succès des fonds de capital de risque.

1.8 L’ensemble de ces constatations portent à croire que le problème ne se résume pas à un manque de financement pouvant être résolu tout simplement en injectant des fonds publics, ou à une lacune liée à la demande attribuable à la piètre qualité des entreprises. Les résultats de l’examen de la Banque de développement du Canada mettent plutôt en relief le fait que le marché canadien du capital de risque est constitué d’un petit nombre d’entreprises à fort potentiel et d’un petit nombre d’investisseurs ayant les compétences voulues pour aider ces entreprises à croître, de sorte que pour repérer un partenaire, entreprises et investisseurs doivent engager des coûts de transaction élevés et d’importants frais de recherche. Il en résulte une réduction du volume global des investissements.

1.9 Pour remédier aux enjeux mentionnés ci-dessus, le gouvernement du Canada a annoncé, dans son budget de 2012, un investissement de 400 millions de dollars pour favoriser la hausse des investissements en capital de risque par le secteur privé dans les entreprises en phase de démarrage, et pour soutenir la création de fonds de capital de risque de grande taille dirigés par le secteur privé. Le 14 janvier 2013, après avoir mené des consultations auprès de différents intervenants, le gouvernement a annoncé la création du Plan d’action sur le capital de risque prévoyant :

- 250 millions de dollars pour établir de nouveaux grands fonds de fonds nationaux dirigés par le secteur privé;

- jusqu’à 100 millions de dollars pour reconstituer de grands fonds de fonds existants dirigés par le secteur privé;

- un investissement total pouvant aller jusqu’à 50 millions de dollars dans trois à cinq fonds existants de capital de risque à rendement élevé au Canada.

1.10 Au même moment, le gouvernement annonçait les objectifs du Plan d’action sur le capital de risque :

- agir comme catalyseur du développement d’un écosystème viable du capital de risque reposant sur des investissements du secteur privé, ce qui comprend la participation d’investisseurs institutionnels canadiens ou étrangers ainsi que de grands fonds de capital de risque gérés par le secteur privé;

- accroître le nombre d’entreprises canadiennes prospères en stimulant les investissements du secteur privé dans le capital de risque de démarrage et en contribuant à faire en sorte que les entreprises à fort potentiel aient accès à du financement;

- contribuer à l’accroissement du nombre de gestionnaires de fonds expérimentés au Canada, notamment en attirant le savoir-faire et le capital étrangers sur le marché canadien du capital de risque.

Trésor — L’ensemble des fonds que perçoit le gouvernement fédéral. Tous les fonds reçus par le gouvernement fédéral doivent être portés au crédit du Trésor et faire l’objet d’une reddition de comptes appropriée.

1.11 En tant que société d’État autonome, la Banque de développement du Canada ne reçoit aucun crédit parlementaire et ne figure pas dans le budget des dépenses du gouvernement. Elle reçoit un financement public en émettant des actions à son unique actionnaire, le gouvernement du Canada. C’est ainsi que le Plan d’action, une initiative de 400 millions de dollars, a été financé. Les actions ne peuvent être émises qu’en faveur du ministre compétent (en l’occurrence le ministre de l’Innovation, des Sciences et du Développement économique, anciennement le ministre de l’Industrie), qui les détient en fiducie au nom de Sa Majesté. La valeur de la souscription est versée à la Banque sur le Trésor. Le versement prend la forme d’une opération non budgétaire et constitue une créance détenue par le gouvernement.

1.12 Innovation, Sciences et Développement économique Canada (anciennement Industrie Canada) n’inscrit pas les actions de la Banque dans ses états financiers, parce que la valeur totale de la souscription va à la Banque de développement du Canada. Il ne fait état que des dépenses budgétaires liées au Ministère.

1.13 Trois organismes fédéraux se partageaient la responsabilité du Plan d’action sur le capital de risque. Le ministère des Finances Canada était responsable :

- d’entreprendre les recherches et d’appuyer les consultations;

- de sonder l’intérêt des investisseurs du secteur privé et des gouvernements provinciaux à investir dans les fonds de fonds;

- de soutenir le Groupe d’experts sur le capital de risque, constitué par le ministre des Finances afin de fournir des conseils et des recommandations concernant les processus de sélection clés;

- de négocier des ententes contractuelles avec les commandités, les investisseurs potentiels du secteur privé et les provinces démontrant un intérêt pour les fonds de fonds;

- de collaborer avec les représentants d’Innovation, Sciences et Développement économique Canada afin d’appuyer le rôle joué par la Banque de développement du Canada.

1.14 Innovation, Sciences et Développement économique Canada devait fournir un soutien analytique et des conseils au ministère des Finances Canada en ce qui concerne le capital de risque, particulièrement au cours des premières étapes du Plan d’action et pendant le processus de consultation.

1.15 La Banque de développement du Canada s’est vu confier les principales tâches suivantes dans le cadre du Plan d’action :

Dividendes — Rendement que reçoivent les investisseurs d’un fonds de capital de risque.

- fournir des conseils au Groupe d’experts établi par le gouvernement afin de faciliter la mise en œuvre du Plan d’action;

- en tant que mandataire du gouvernement, remplir les fonctions généralement assurées par le commanditaire;

- assurer des fonctions administratives, notamment fournir des capitaux aux commandités, et éventuellement recevoir les dividendes des investissements réalisés dans le cadre du Plan d’action;

- suivre l’évolution de l’initiative, en faire rapport et en tenir informés les représentants du ministère des Finances Canada et d’Innovation, Sciences et Développement économique Canada.

Objet de l’audit

1.16 Le présent audit a porté sur le Plan d’action sur le capital de risque. Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada (anciennement Industrie Canada) ont des rôles à jour et des responsabilités à assumer dans le cadre du Plan d’action. Nous avons examiné si ces organismes fédéraux avaient correctement évalué la nécessité d’adopter une politique, et s’ils avaient conçu et mis en œuvre le Plan d’action de manière à ce que les objectifs fixés soient atteints. Nous avons aussi examiné si les deux ministères et la Banque de développement du Canada, conformément à leurs rôles et responsabilités, avaient mesuré et surveillé le rendement du Plan d’action par rapport aux objectifs fixés et aux résultats attendus.

1.17 Cet audit est important parce que le gouvernement a décidé d’investir 400 millions de dollars afin d’appuyer l’innovation, de créer des emplois et de stimuler la croissance économique.

1.18 Cet audit n’a pas porté sur l’industrie canadienne du capital de risque ni sur l’attrait qu’exerce le capital de risque en tant que catégorie d’actif. Les constatations et les recommandations formulées dans le cadre de cet audit ne devraient pas être perçues ou interprétées comme étant des commentaires sur les stratégies financières des gestionnaires de fonds ou sur le rendement financier potentiel du programme.

1.19 La section intitulée À propos de l’audit, à la fin du présent rapport, donne des précisions sur les objectifs, l’étendue, la méthode et les critères de l’audit.

Constatations, recommandations et réponses

Création du Plan d’action sur le capital de risque

1.20 Dans l’ensemble, nous avons constaté que le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada avaient évalué la nécessité d’adopter une politique avant d’annoncer, dans le cadre du budget de 2012, un investissement de 400 millions de dollars dans le capital de risque pour des entreprises en phase de démarrage.

1.21 Nous avons constaté que lorsqu’il avait fait cette annonce, le gouvernement du Canada n’avait pas encore décidé de la manière dont les sommes seraient distribuées. Le gouvernement a ensuite mené des consultations auprès des intervenants, un processus qui a contribué à la conception du Plan d’action sur le capital de risque. Le gouvernement a eu du mal à convaincre les investisseurs du secteur privé de participer au Plan d’action, ce qui a contribué à retarder sa mise en œuvre. Parmi les facteurs à l’origine de cette réticence figuraient les faibles rendements, ainsi que de strictes exigences réglementaires internationales visant certains investisseurs du secteur privé. De plus, les frais de gestion pourraient représenter jusqu’à environ 250 millions de dollars de la somme totale de 1,35 milliard de dollars devant être investie dans les fonds de fonds au cours de la durée du Plan d’action.

1.22 Ces constatations sont importantes parce que l’écosystème canadien du capital de risque s’est heurté à des obstacles structurels, notamment la culture d’aversion aux risques des institutions canadiennes et l’obtention relativement facile de financement auprès d’investisseurs américains. Pour atteindre les objectifs énoncés dans le Plan d’action, il était donc essentiel que celui-ci soit assorti de paramètres optimaux et de conditions d’investissement souples.

1.23 À long terme, dans l’éventualité où le Plan d’action n’arrive pas à contribuer à la réalisation des rendements élevés souhaités, il sera encore plus difficile de convaincre les investisseurs du secteur privé de participer aux efforts déployés pour appuyer l’industrie canadienne du capital de risque.

1.24 Aux fins du Plan d’action sur le capital de risque, le gouvernement a retenu le modèle du fonds de fonds, conjugué à un investissement de moindre envergure dans des fonds à rendement élevé, soit des fonds ayant obtenu de bons rendements dans le passé, afin de répondre à l’urgent besoin de trouver des sommes supplémentaires destinées au marché du capital de risque.

1.25 Dans le cas du modèle du fonds de fonds retenu aux fins du Plan d’action, les investisseurs du secteur public assument un risque plus grand que les investisseurs du secteur privé. De fait, il existe deux catégories d’investisseurs, à savoir les investisseurs de catégorie A (investisseurs du secteur privé) et les investisseurs de catégorie B (gouvernements fédéral et provinciaux). Les investisseurs de catégorie B fournissent des capitaux plus tôt, mais ils reçoivent des dividendes seulement une fois que les investisseurs de catégorie A ont reçu un rendement prédéterminé. Il s’agit de l’incitatif retenu par le gouvernement pour encourager la participation du secteur privé au Plan d’action.

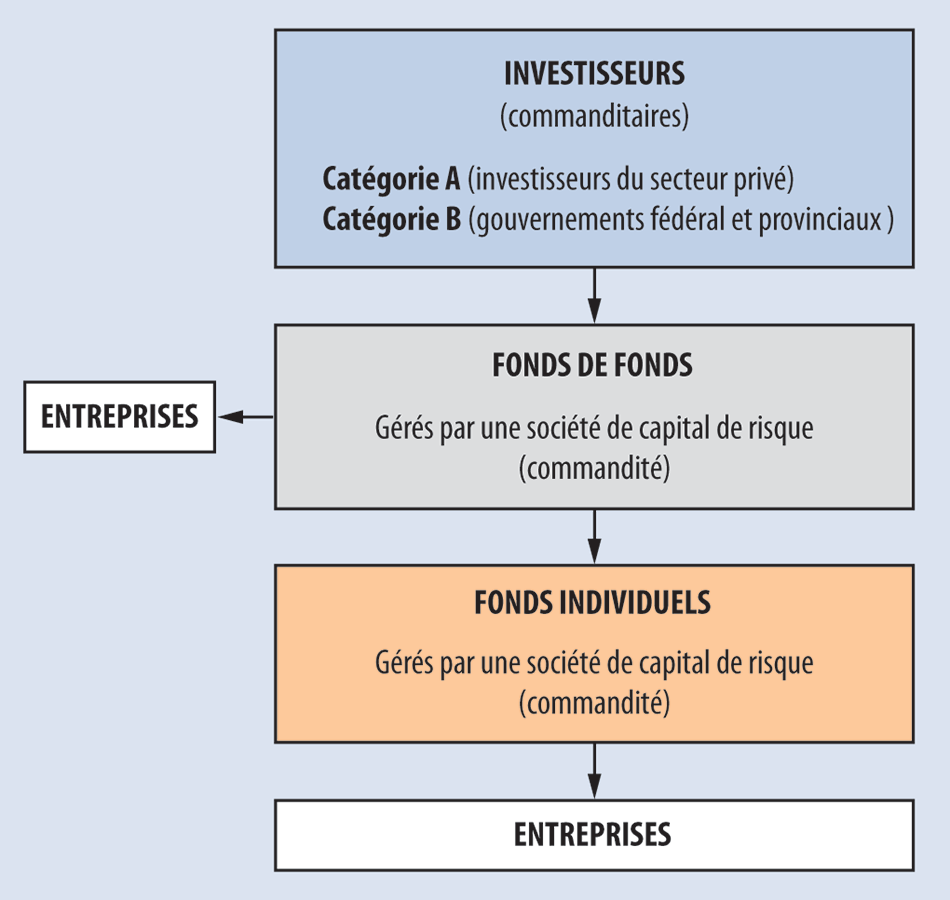

1.26 Le modèle du fonds de fonds présente des avantages et des inconvénients (voir la pièce 1.2).

Pièce 1.2 — Le modèle du fonds de fonds comporte deux niveaux de gestion et de frais

Pièce 1.2 — version textuelle

Le diagramme présente le modèle du fonds de fonds. Dans ce modèle, les investisseurs sont des commanditaires. Il y a deux catégories d’investisseurs : la catégorie A, qui regroupe les investisseurs du secteur privé, et la catégorie B, qui regroupe les gouvernements fédéral et provinciaux.

Le fonds de fonds est géré par une société de capital de risque. Les gestionnaires du fonds, soit les commandités, mobilisent des capitaux auprès d’investisseurs (les commanditaires). La société de capital de risque part ensuite à la recherche d’entreprises dans lesquelles investir.

Dans le modèle du fonds de fonds, la société de capital de risque investit dans des fonds particuliers qui sont gérés par une autre société de capital de risque. Les gestionnaires des fonds particuliers (les commandités) partent aussi à la recherche d’entreprises dans lesquelles investir.

Ce modèle comporte deux niveaux de gestion et de frais : un niveau est constitué des fonds particuliers et l’autre niveau est constitué du fonds de fonds. Les investisseurs payent des frais aux deux sociétés de capital de risque qui gèrent les deux types de fonds.

1.27 Les avantages du modèle du fonds de fonds — Le principal avantage du modèle du fonds de fonds est qu’il permet d’éviter que le gouvernement choisisse, sans en avoir les compétences, les bénéficiaires des investissements (« qu’il choisisse les gagnants »). Ce modèle favorise aussi une meilleure diversification des risques.

1.28 Le gouvernement fédéral a retenu le modèle du fonds de fonds parce qu’il souhaitait augmenter le nombre de grands gestionnaires de fonds (commandités) qualifiés dans l’écosystème canadien du capital de risque. Les gestionnaires de fonds de moindre envergure n’ont pas le budget d’exploitation nécessaire pour attirer des partenaires mondiaux de haut niveau et, bien souvent, ils n’ont pas suffisamment de capitaux pour donner suite à un investissement. De plus, le modèle du fonds de fonds peut permettre d’accroître le degré de précision du processus de sélection des fonds et de l’affectation des capitaux, ce qui, à long terme, devrait permettre d’améliorer le rendement de l’industrie. Les fonds de fonds peuvent également aider les investisseurs de moindre envergure ou moins expérimentés à avoir accès à de nouveaux types d’investissements.

1.29 Les inconvénients — Il est souvent déploré que les fonds de fonds entraînent des coûts d’investissement élevés du fait qu’ils comportent deux niveaux de frais et, donc, qu’ils offrent des rendements moindres. Dans certains pays, comme la Nouvelle-Zélande, les fonds de fonds sont exploités par l’État, ce qui permet d’atténuer cet inconvénient en réduisant les frais de gestion assumés par les investisseurs. Au Canada, de façon semblable, l’Alberta Enterprise Corporation exploite le fonds du fonds de l’Alberta.

1.30 De plus, le fait d’avoir deux niveaux de gestion complique le suivi du rendement du fonds de fonds et réduit le contrôle exercé par les commanditaires sur le capital.

1.31 Les coinvestissements — c’est-à-dire les investissements réalisés par les commanditaires avec des commandités expérimentés – suscitent de plus en plus d’intérêt dans le monde. Un modèle de ce genre pourrait être plus approprié lorsque l’écosystème du capital de risque du Canada sera parvenu à maturité et qu’il y aura suffisamment d’investisseurs convaincus et expérimentés dans le secteur privé.

Le gouvernement a réalisé une analyse préliminaire de la lacune du marché avant l’annonce effectuée dans le cadre du budget de 2012

1.32 Nous avons constaté qu’avant d’annoncer un investissement de 400 millions de dollars, en mars 2012, le gouvernement avait réalisé une analyse sur :

- l’ampleur de la lacune du marché;

- les secteurs d’investissement;

- le stade de développement des entreprises ayant besoin de capital de risque.

Les représentants du ministère des Finances Canada nous ont dit que l’ampleur de la lacune du marché avait orienté la taille de l’investissement du gouvernement fédéral dans le cadre du Plan d’action sur le capital de risque. À l’été 2012, le gouvernement a mené des consultations sur la conception du Plan d’action. À la lumière des constatations qui en sont ressorties, le ministère des Finances Canada a conçu un programme accordant de la souplesse aux gestionnaires de fonds de fonds et aux gestionnaires de fonds à rendement élevé quant aux investissements qu’ils pouvaient réaliser.

1.33 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- l’analyse réalisée à l’appui de la lacune du marché;

- la conception du Plan d’action sur le capital de risque.

1.34 Cette constatation est importante parce que le Plan d’action avait pour objectif d’agir comme catalyseur du développement d’un écosystème viable du capital de risque. Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada ont déterminé la taille de l’initiative de manière à ce que l’investissement, conjugué à celui du secteur privé, permette de combler la lacune du marché. Il peut y avoir des conséquences non souhaitées si le gouvernement établit un programme sans avoir défini au préalable le soutien requis, notamment les sommes nécessaires, le stade de développement des entreprises qui recevront les capitaux, et les secteurs de l’industrie ciblés. Le sous-financement de certains créneaux de marché réduirait la capacité de réaliser des investissements complémentaires dans des entreprises en croissance. Le surfinancement d’autres créneaux de marché encouragerait les investissements de piètre qualité et, donc, donnerait lieu à des rendements moindres et à une mauvaise affectation des fonds publics.

1.35 Les investissements réalisés dans le cadre du Plan d’action sur le capital de risque sont regroupés dans la catégorie « Prêts, placements et avances » dans les états financiers consolidés du gouvernement du Canada. Jusqu’à présent, les investissements réalisés dans le cadre du Plan d’action n’ont pas eu d’incidence sur l’équilibre budgétaire du gouvernement fédéral. Éventuellement, les gains et pertes annuels réalisés et non réalisés découlant des investissements effectués dans le cadre du Plan d’action figureront dans les résultats d’exploitation annuels du gouvernement.

1.36 Nous n’avons pas présenté de recommandation relativement au secteur examiné.

1.37 Ce que nous avons examiné — Nous avons examiné si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada s’étaient appuyés sur des analyses rigoureuses pour établir un programme visant à surmonter les obstacles qui nuisent au marché canadien du capital de risque de manière à compléter les programmes existants de capital de risque.

1.38 L’analyse réalisée à l’appui de la lacune du marché — Nous avons constaté que la Banque de développement du Canada avait analysé les fonds de capital de risque réunissant des capitaux, selon le secteur de l’industrie, le lieu géographique d’investissement et le stade de développement des entreprises. La Banque a mesuré la demande de capital de risque pour la période subséquente de trois ans, ainsi que l’offre de capitaux, afin de déterminer l’ampleur de la lacune du marché. C’est ainsi qu’à l’époque du budget de 2012, il a été décidé d’investir 400 millions de dollars dans le capital de risque.

1.39 Le gouvernement souhaitait à l’origine que le Plan d’action sur le capital de risque serve à soutenir les entreprises en phase de démarrage. Toutefois, de nombreux intervenants ayant pris part aux consultations ont souligné qu’il y avait peut-être aussi une lacune à combler à d’autres stades du développement, quand les entreprises ont besoin de financement complémentaire.

1.40 Le Plan d’action sur le capital de risque met l’accent sur le secteur des technologies de l’information et des communications et, dans une moindre mesure, sur le secteur des sciences de la vie et des technologies propres. Selon les intervenants, le soutien accordé dans le cadre du Plan d’action aurait pu être bénéfique pour d’autres secteurs particuliers, dont ceux de l’agriculture et des ressources naturelles, où l’innovation est nécessaire pour préserver la position concurrentielle du Canada. Le gouvernement a décidé que le Plan d’action n’accorderait pas de priorité absolue à l’agriculture et aux ressources naturelles. Au lieu de cela, les contrats de société en commandite des fonds de fonds sélectionnés permettent des investissements dans ces secteurs.

1.41 La conception du Plan d’action sur le capital de risque — À l’été 2012, après son annonce initiale d’un investissement de 400 millions de dollars, le gouvernement a rencontré quelque 250 intervenants afin de discuter de la forme que prendrait le Plan d’action sur le capital de risque. De plus, les intervenants ont formulé environ 80 observations écrites. Le gouvernement a tenu des séances de consultation un peu partout au Canada ainsi que dans les pôles américains du capital de risque.

1.42 Pendant les consultations, les intervenants ont mentionné que le marché canadien du capital de risque avait un besoin urgent de capitaux supplémentaires. Par conséquent, le gouvernement a réservé 50 des 400 millions de dollars d’investissement prévus dans le cadre du Plan d’action aux fonds à rendement élevé. Grâce à leur structure de gestion peu complexe, les fonds à rendement élevé devraient être en mesure d’acheminer plus rapidement les capitaux sur le marché.

1.43 Pour la composante principale du Plan d’action, responsable de l’attribution de 350 millions de dollars, le gouvernement a retenu le modèle du fonds de fonds. D’autres pays, par exemple le Royaume-Uni, ont également retenu ce modèle afin de soutenir leur industrie du capital de risque. Le modèle du fonds de fonds se voulait un complément aux autres initiatives fédérales, comme les programmes de la Banque de développement du Canada soutenant déjà l’industrie du capital de risque. Les investisseurs du secteur privé y participeraient, créant ainsi un effet de levier. Les investisseurs du secteur public devaient fournir le tiers des capitaux.

1.44 Nous avons constaté que pour répondre aux besoins changeants du marché du capital de risque, le gouvernement avait accordé de la souplesse aux gestionnaires de fonds de fonds pour ce qui est du choix des investissements réalisés. Cette souplesse, qui a été observée au regard du stade de développement, du lieu géographique et des secteurs de l’industrie des bénéficiaires potentiels, pourrait se révéler utile pour obtenir des rendements supérieurs. Les pratiques exemplaires montrent que les restrictions visant les investissements devraient être réduites au minimum.

Le gouvernement a mis plus de temps que prévu à attirer les investisseurs du secteur privé

1.45 Nous avons constaté qu’aux premiers jours du Plan d’action, le gouvernement avait eu du mal à convaincre les investisseurs du secteur privé de participer en tant que commanditaires dans les fonds de fonds. Parmi les raisons expliquant la réticence des investisseurs du secteur privé figuraient les deux niveaux de frais de gestion applicables dans le cas des fonds de fonds, les faibles rendements historiques des investissements en capital de risque et les exigences réglementaires internationales.

1.46 Le ministère des Finances Canada était au courant de ces obstacles quand il a adopté le Plan d’action sur le capital de risque et cherchait à convaincre les investisseurs stratégiques d’institutions ou d’entreprises du Canada. Le Ministère aurait pu élargir davantage son champ de recherche.

1.47 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- les retards dans la mise en œuvre de l’initiative;

- les frais administratifs inhérents au modèle du fonds de fonds;

- les autres facteurs nuisant à la participation des investisseurs du secteur privé.

1.48 Cette constatation est importante parce que le ministère des Finances Canada a cerné un besoin immédiat sur le marché du capital de risque en 2012.

1.49 Nous n’avons pas présenté de recommandation relativement au secteur examiné.

1.50 Ce que nous avons examiné — Nous avons examiné si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada avaient correctement mis en œuvre le Plan d’action sur le capital de risque en vue d’attirer des capitaux du secteur privé et de les conserver.

1.51 Les retards dans la mise en œuvre de l’initiative — Compte tenu des besoins du marché et du financement public disponible, le gouvernement a conclu que la participation du secteur privé était essentielle pour combler la lacune du marché.

1.52 Aux premiers jours du Plan d’action, il était difficile de convaincre les partenaires du secteur privé d’investir, malgré les besoins immédiats du marché et les mesures d’incitation financières prévues par le Plan d’action. Le ministère des Finances Canada a déployé des efforts importants pour attirer les investissements des banques canadiennes, des sociétés pharmaceutiques, des sociétés de télécommunication et des filiales d’entreprises étrangères de haute technologie. Toutefois, il aurait pu élargir son champ de recherche, notamment pour repérer des investisseurs étrangers potentiels. La difficulté de convaincre les entreprises du secteur privé à investir a retardé la mise en œuvre du Plan d’action sur le capital de risque.

1.53 Nous avons constaté que lorsque le Plan d’action a été annoncé, certains intervenants ont préféré attendre de voir ce qui se passerait avant de participer à l’initiative et au marché du capital de risque.

1.54 Les frais administratifs inhérents au modèle du fonds de fonds — Nous avons constaté que le gouvernement avait défini son modèle du fonds de fonds conformément aux normes de l’industrie. Avec d’autres investisseurs de premier plan du consortium de financement, le gouvernement a négocié avec l’industrie pour convenir de dividendes, de dépenses et de frais de gestion mutuellement acceptables. Le but était de faire en sorte que les paiements effectués par le gouvernement ne soient pas trop élevés, mais qu’ils soient tout de même suffisants pour susciter la participation des gestionnaires de fonds de fonds.

1.55 Les gestionnaires de fonds de fonds reçoivent environ de 0,5 % à 1 % par année des capitaux totaux investis par les investisseurs au cours des cinq premières années, et un pourcentage graduellement moindre par la suite. De plus, les gestionnaires des fonds sous-jacents (les fonds individuels dans lesquels le fonds de fonds investit) reçoivent environ 2 % par année. En tenant compte d’autres facteurs, comme la valeur des capitaux gérés, nous avons calculé que les deux niveaux de frais de gestion pourraient s’élever jusqu’à environ 250 millions de dollars de la somme totale devant être investie dans les fonds de fonds au cours de la durée de vie prévue du Plan d’action, qui est de 13 ans.

1.56 Nous avons constaté que les deux niveaux de frais réduisaient le rendement des investissements de tous les investisseurs, qu’ils limitaient considérablement les capitaux offerts aux entrepreneurs, et qu’ils contribuaient à la difficulté d’attirer des investisseurs du secteur privé dans le cadre du Plan d’action sur le capital de risque.

Taux de rendement interne — Taux d’intérêt qu’une somme investie aujourd’hui doit générer chaque année pour atteindre une valeur donnée à une date donnée.

1.57 Les autres facteurs nuisant à la participation des investisseurs du secteur privé — Les faibles rendements historiques des investissements en capital de risque ont incité les banques canadiennes, les caisses de retraite et les compagnies d’assurances à être particulièrement prudentes en ce qui a trait à ce type d’investissement. De 2004 à 2014, le Canada a enregistré un rendement d’environ -4 %. Au moins deux fonds de fonds participant au Plan d’action croyaient pouvoir offrir un taux de rendement interne de 15 à 25 % au cours de leur durée de vie, à la lumière de leurs résultats passés et des pratiques de l’industrie.

1.58 Les grands investisseurs, comme les caisses de retraite et les banques, préfèrent généralement d’autres types d’investissement aux investissements en capital de risque, parce qu’il est coûteux pour eux de surveiller ces petits investissements, et parce que les rendements ne sont pas aussi prévisibles que dans le cas des autres types d’investissement.

1.59 Les banques sont assujetties à une réglementation internationale plus stricte. Depuis la crise financière de 2008, les exigences relatives à la réserve en capital ont été resserrées de façon importante pour les investissements présentant un risque élevé. Ainsi, les banques sont aujourd’hui plus prudentes quand vient le temps d’effectuer des investissements en capital de risque.

Processus de sélection

Certains processus de sélection des gestionnaires de fonds n’étaient pas conformes aux bonnes pratiques

1.60 Dans l’ensemble, nous avons constaté que le ministère des Finances Canada, avec l’appui de la Banque de développement du Canada et d’Innovation, Sciences et Développement économique Canada, avait atteint ses objectifs à court terme d’établir deux grands fonds de fonds nationaux, de recapitaliser deux fonds de fonds, et d’octroyer 50 millions de dollars à des fonds à rendement élevé. Le gouvernement a traité la sélection des bénéficiaires du financement comme s’il s’agissait d’un processus d’investissement. Par conséquent, aucune politique fédérale ne s’appliquait, exception faite des procédures d’examen des occasions d’investissement. Le ministère des Finances Canada a établi ses propres procédures de sélection des gestionnaires de fonds de fonds et des gestionnaires de fonds à rendement élevé dans le cadre du Plan d’action sur le capital de risque. Les procédures de sélection des gestionnaires de fonds reposaient sur un mélange des procédures suivies dans les secteurs public et privé. En collaboration avec le Groupe d’experts sur le capital de risque constitué par le ministre des Finances en vue de la sélection, les trois organismes ont évalué les demandes et reçu les demandeurs en entrevue. Nous avons toutefois relevé des lacunes importantes dans le processus de sélection des gestionnaires de fonds.

Équité – Les décisions sont prises de manière objective, sans parti pris, favoritisme, ni influence. Elles sont conformes aux règles établies.

Ouverture – Les activités sont accessibles à tous les participants potentiels, sans restrictions injustifiées.

Transparence – L’information est divulguée au public et aux parties intéressées à un moment opportun, propice à un examen du public.

1.61 Les lacunes sont liées à la Demande de déclarations d’intérêt elle-même et à l’examen des demandes. Par exemple, lorsqu’il a publié la Demande de déclarations d’intérêt, le ministère des Finances Canada a précisé qu’il se réservait le droit de modifier le processus de sélection et de retenir toute société qu’il pourrait préférer. Le gouvernement a fait peu de promotion de la Demande de déclarations d’intérêt. Il a aussi retenu un candidat qui, au départ, n’avait pas présenté de déclaration d’intérêt. Nous sommes d’avis que de telles pratiques n’étaient pas rigoureuses ni conformes aux valeurs d’équité, d’ouverture et de transparence du gouvernement.

1.62 Ces constatations sont importantes parce qu’un processus de sélection équitable, ouvert et transparent encouragerait les entreprises de l’industrie du capital de risque à faire confiance à la façon dont le gouvernement du Canada choisit les gestionnaires de fonds de fonds et les gestionnaires de fonds à rendement élevé. Les lacunes relevées pourraient nuire à la volonté d’autres gestionnaires de placements de participer à un processus de sélection similaire à l’avenir.

1.63 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- la Demande de déclarations d’intérêt;

- l’examen des demandes;

- les résultats du processus de sélection.

1.64 Pendant les consultations qui ont précédé la création du Plan d’action sur le capital de risque, les intervenants ont été nombreux à réclamer une demande de propositions officielle ou un processus concurrentiel. Parmi ces intervenants figuraient les représentants d’une association canadienne de sociétés de capital de risque. Au départ, le ministère des Finances Canada était d’avis que le Plan d’action nécessiterait un processus concurrentiel, mais il a finalement traité l’initiative comme un investissement, et non comme un processus d’approvisionnement.

1.65 Notre recommandation relativement au secteur examiné est présentée au paragraphe 1.81.

1.66 Ce que nous avons examiné — Nous avons examiné si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada avaient suivi un processus de sélection rigoureux pour choisir les gestionnaires de fonds de fonds et les gestionnaires de fonds à rendement élevé.

1.67 La Demande de déclarations d’intérêt — En avril 2013, le ministère des Finances Canada a informé les deux grandes associations de sociétés de capital de risque du Canada de l’annonce à venir. Le Ministère a publié la Demande de déclarations d’intérêt sur son site Web en mai 2013.

1.68 Parmi les objectifs énoncés du Plan d’action figurait l’attrait d’un savoir-faire étranger sur le marché canadien du capital de risque. Nous sommes toutefois d’avis qu’il aurait fallu faire une promotion plus ciblée pour atteindre cet objectif. En fin de compte, alors qu’il y avait quelque 100 candidats potentiels en Amérique du Nord, la Demande de déclarations d’intérêt a donné lieu à seulement 9 propositions de la part de gestionnaires de fonds de fonds. Certains candidats avaient entendu parler de la Demande de déclarations d’intérêt par l’entremise de contacts dans l’industrie.

1.69 Les documents devant être présentés par les candidats totalisaient, dans certains cas, des centaines de pages. Les candidats avaient peu de temps pour répondre, soit trois semaines dans le cas des fonds à rendement élevé, et quatre semaines dans le cas des fonds de fonds. Ceux qui n’auraient pas été mis au courant du processus assez tôt auraient pu trouver difficile de produire une demande en bonne et due forme.

1.70 La Demande de déclarations d’intérêt ne donnait pas les critères pondérés qui seraient utilisés pour évaluer les entreprises candidates, si bien que les candidats ne savaient pas où concentrer leurs efforts. En fait, le Groupe d’experts a mis la dernière main aux critères après le lancement du processus de sélection.

1.71 D’ailleurs, lorsqu’il a lancé le processus de sélection, le ministère des Finances Canada a précisé qu’il se réservait en tout temps le droit d’« apporter des modifications, y compris des modifications substantielles, au processus de sélection […] [et de] sélectionner n’importe quelle société en tant que candidat sélectionné au détriment d’un candidat qui est classé le plus élevé ou dont la soumission est celle dont le coût est le moins élevé ».

1.72 En raison de ces lacunes, le gouvernement n’avait peut-être pas suffisamment de candidats parmi lesquels choisir les gestionnaires de fonds de fonds et les gestionnaires de fonds à rendement élevé qui lui permettraient d’atteindre les objectifs du Plan d’action sur le capital de risque.

1.73 L’examen des demandes — Différentes équipes et un Groupe d’experts ont réalisé des examens dans le cadre du processus d’examen des demandes. Le Groupe d’experts a également reçu les candidats en entrevue. De plus, des entrevues ont eu lieu avec les commanditaires potentiels. La Banque de développement du Canada a suivi ses propres procédures d’investissement aux fins de l’évaluation des candidats potentiels.

1.74 Pour l’une des étapes du processus d’examen, une grille d’évaluation formelle, contenant des critères et une pondération pour chacun, a été utilisée. Nous avons constaté que la pondération des critères avait changé au cours de l’examen, ce qui a eu une incidence sur le classement des candidats.

1.75 Nous avons constaté que le gouvernement avait choisi un gestionnaire de fonds de fonds dont la société n’avait pourtant pas répondu à la Demande de déclarations d’intérêt.

1.76 Nous avons aussi constaté que certains candidats n’ayant pas été retenus au terme du processus de sélection ont demandé à savoir pourquoi ils n’avaient pas été choisis, mais n’ont pas reçu de réponse, que ce soit de manière formelle ou informelle.

1.77 Nous avons constaté que le gouvernement s’était doté de procédures adéquates pour évaluer les demandes, mais que dans les faits, il y avait eu des failles dans la façon d’évaluer et de choisir les gestionnaires de fonds de fonds et les gestionnaires de fonds à rendement élevé.

1.78 Les résultats du processus de sélection — Le processus de sélection avait trois objectifs à court terme : établir deux nouveaux grands fonds de fonds nationaux; reconstituer deux grands fonds de fonds existants dirigés par le secteur privé; octroyer jusqu’à 50 millions de dollars à trois à cinq fonds existants de capital de risque à rendement élevé dirigés par le secteur privé.

1.79 Nous avons constaté que le gouvernement avait réussi à atteindre ses objectifs à court terme (voir la pièce 1.3), mais que la façon dont il avait mené le processus n’avait peut-être pas permis de faire en sorte que le Plan d’action sur le capital de risque atteigne son objectif d’instaurer au Canada un écosystème viable du capital de risque, dirigé par le secteur privé.

Pièce 1.3 — Le Plan d’action sur le capital de risque a investi dans quatre fonds de fonds et dans quatre fonds à rendement élevé

Fonds de fonds

| Northleaf Venture Catalyst Fund | Fonds de fonds dont le capital a été reconstitué. |

| Teralys Capital Fonds d’innovation | Fonds de fonds dont le capital a été reconstitué. |

| Kensington Venture Fund | Nouveau fonds de fonds, créé lorsque Kensington Capital Partners (un gestionnaire de fonds de fonds de capital d’investissement privé) a lancé son premier fonds de fonds consacré exclusivement au capital de risque. |

| HarbourVest Canada Growth Fund | Nouveau de fonds de fonds. Société américaine dont le siège social est à Boston; elle a ouvert un bureau à Toronto en 2015. |

Fonds à rendement élevé

| Fonds CTI Sciences de la Vie II | Le gouvernement fédéral a annoncé un investissement de 15 millions de dollars dans ce fonds en septembre 2013. |

| Real Ventures Fund III | Le gouvernement fédéral a annoncé un investissement de 10 millions de dollars dans ce fonds en septembre 2013. |

| Lumira Capital II | Le gouvernement fédéral a annoncé un investissement de 10 millions de dollars dans ce fonds en septembre 2013. |

| Relay Ventures III | Le gouvernement fédéral a annoncé un investissement de 15 millions de dollars dans ce fonds en décembre 2014. |

Source : Communiqués de presse du ministère des Finances Canada et information tirée des sites web des gestionnaires de fonds.

1.80 À notre avis, la Demande de déclarations d’intérêt, l’examen des demandes et la sélection des gestionnaires de fonds ne reposaient pas pleinement sur des pratiques rigoureuses et ont eu une incidence négative sur l’équité, l’ouverture et la transparence.

1.81 Recommandation — Lorsqu’ils feront des investissements semblables à celui qui a été effectué dans le cadre du Plan d’action sur le capital de risque, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient respecter pleinement les valeurs d’équité, d’ouverture et de transparence tout en tenant compte des objectifs en matière d’investissement. Cela permettra de préserver la confiance de l’industrie du capital de risque dans les processus de sélection dirigés par le gouvernement du Canada.

Réponse des ministères — Recommandation acceptée. L’équité, l’ouverture et la transparence sont des principes essentiels dans le choix des processus administrés par le gouvernement du Canada.

Le Plan d’action pour le capital de risque a mis en jeu la collaboration entre des partenaires des secteurs privé et public. Afin de tirer parti des connaissances, de l’expertise et des capitaux des partenaires du secteur privé, condition essentielle pour assurer la réussite du Plan d’action, des processus de sélection ont été conçus en vue de créer un équilibre entre les principes de confidentialité et de souplesse en matière de négociations du secteur privé et les principes d’équité, d’ouverture et de transparence du secteur public pour offrir des avantages généraux dans le plus grand intérêt du public.

Si le gouvernement décide d’élaborer une nouvelle initiative qui met en jeu des partenariats avec le secteur privé et des processus de sélection officiels, et ce, en vue de l’aider à réaliser des investissements de capital de risque, comme ce fut le cas pour le Plan d’action, il concevra, selon le contexte du marché du capital de risque à ce moment, des processus de sélection visant à équilibrer les principes de confidentialité et de souplesse du secteur privé et les principes d’équité, d’ouverture et de transparence du secteur public, pour permettre la réussite de cette initiative.

Mesure du rendement et communication des résultats

Aucun ensemble d’indicateurs de rendement n’avait été mis en place pour évaluer les résultats du Plan d’action sur le capital de risque et documenter ses orientations futures

1.82 Dans l’ensemble, nous avons constaté que la Banque de développement du Canada avait géré de façon adéquate le suivi des activités du Plan d’action sur le capital de risque et la production de rapports à cet égard. La Banque a également transmis efficacement l’information recueillie au ministère des Finances Canada et à Innovation, Sciences et Développement économique Canada. Toutefois, le Cadre de mesure du rendement mis en place par les deux ministères contenait peu d’indicateurs de rendement et n’était pas suffisant pour évaluer si le Plan d’action stimulait l’innovation et l’économie canadienne.

1.83 Selon nous, le gouvernement pourrait s’inspirer d’autres pays qui ont mis en place un cadre plus complet d’évaluation des résultats à court et à long terme des programmes de capital de risque appuyés par le secteur public.

1.84 Cette constatation est importante parce que les évaluations de rendement sont nécessaires pour orienter l’avenir de l’initiative. Pour faire une évaluation convenable, les fonctionnaires doivent pouvoir s’appuyer sur un ensemble complet de mesures permettant d’évaluer le rendement du Plan d’action sur le capital de risque. Selon divers intervenants, il pourrait y avoir lieu de prendre une décision concernant l’avenir du Plan d’action d’ici l’exercice 2019-2020. D’ici là, les fonds à rendement élevé et les fonds de fonds participant au Plan d’action auront investi la plupart de leurs capitaux et devront en réunir de nouveau en vue de réaliser des investissements complémentaires.

1.85 En faisant le suivi des activités du Plan d’action et en produisant des rapports à cet égard, la Banque de développement du Canada a veillé à ce que les obligations contractuelles soient remplies et à ce que les représentants du ministère des Finances Canada et d’Innovation, Sciences et Développement économique Canada soient informés des progrès de l’initiative. Cependant, les ministères n’ont pas divulgué l’information recueillie par la Banque. Nous sommes d’avis que la divulgation de l’information pertinente concernant les activités et le rendement du Plan d’action sur le capital de risque pourrait être utile au marché canadien du capital de risque. Cela permettrait de sensibiliser davantage les investisseurs potentiels et de montrer que le marché canadien du capital de risque peut générer un rendement commercial en investissant dans de jeunes entreprises canadiennes. La divulgation de l’information permettrait aussi d’accroître la transparence au profit des contribuables.

1.86 Notre analyse à l’appui de cette constatation rend compte de ce que nous avons examiné et porte sur :

- le suivi des activités du Plan d’action sur le capital de risque et la production de rapports connexes;

- l’exhaustivité des indicateurs et le moment où les évaluations du rendement auront lieu;

- la divulgation de l’information;

- la stratégie de retrait du secteur public.

1.87 Le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada ont élaboré certains indicateurs de rendement pour le Plan d’action sur le capital de risque. Parmi ceux-ci figurent le rendement financier global des fonds de fonds participant au Plan d’action, la valeur totale des investissements dans les fonds de fonds soutenus par le Plan d’action, et le nombre de fonds de fonds de capital de risque et de fonds de capital de risque à rendement élevé soutenus par le Plan d’action.

1.88 Nos recommandations relativement au secteur examiné sont présentées aux paragraphes 1.99 et 1.103.

1.89 Ce que nous avons examiné — Nous avons examiné si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada, conformément à leurs rôles et responsabilités, avaient mesuré et surveillé le rendement du Plan d’action sur le capital de risque par rapport aux objectifs fixés et aux résultats attendus.

1.90 Le suivi des activités du Plan d’action et la production de rapports connexes — En tant que mandataire du gouvernement agissant comme un commanditaire, la Banque de développement du Canada a reçu de l’information concernant les activités des fonds de fonds et des fonds à rendement élevé.

1.91 En ce qui a trait à l’information devant être communiquée aux commanditaires, les clauses des contrats de société en commandite étaient généralement conformes aux normes de l’industrie. La Banque a siégé aux comités consultatifs de commanditaires, ce qui lui a permis de suivre les activités des commandités et de s’assurer que ceux-ci respectaient leurs ententes contractuelles.

1.92 La Banque a produit des rapports trimestriels et un rapport annuel détaillé concernant les activités du Plan d’action sur le capital de risque.

1.93 La Banque a présenté ses rapports au ministère des Finances Canada et à Innovation, Sciences et Développement économique Canada afin de tenir les fonctionnaires au courant des activités du Plan d’action.

1.94 L’exhaustivité des indicateurs et le moment où les évaluations du rendement auront lieu — Nous avons constaté que le Cadre de mesure du rendement élaboré par le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada comportait peu d’indicateurs de rendement clés permettant d’effectuer le suivi des résultats. Ce cadre a également été élaboré deux ans après la conception de l’initiative. À notre avis, le Cadre n’était pas suffisant pour recueillir l’information relative aux extrants et aux résultats clés.

1.95 De plus, selon le calendrier de mesure du rendement, les extrants commenceront à être évalués à une date lointaine. À notre avis, l’information ne sera pas obtenue en temps opportun pour appuyer la prise de décisions importantes, comme celle de lancer un programme similaire à l’avenir. Le rendement financier du Plan d’action sur le capital de risque ne fera pas l’objet d’une évaluation officielle avant 2021; l’incidence économique à long terme du Plan d’action sera évaluée en 2025 et en 2030. Les gestionnaires de fonds soutenus par le Plan d’action qui auront obtenu du financement complémentaire feront l’objet d’un suivi en 2020 et en 2025 seulement. Ainsi, le gouvernement n’aura que peu de renseignements sur lesquels s’appuyer pour prendre des décisions concernant l’avenir du Plan d’action sur le capital de risque.

1.96 Il existe des indicateurs plus exhaustifs, comme en témoigne l’expérience d’autres pays, et comme le font valoir les experts universitaires dans le domaine (voir la pièce 1.4).

Pièce 1.4 — Des indicateurs plus exhaustifs pourraient donner de meilleurs renseignements sur le rendement

| Indicateurs | Ce qu’ils mesurent |

|---|---|

|

Indicateurs pour mesurer les extrants |

Sortie par le premier appel public et par acquisition

|

|

Indicateurs pour mesurer les résultats |

Exportations et résultats financiers

Commercialisation de l’innovation

|

|

Indicateurs pour mesurer le développement des gestionnaires de fonds |

Attrait exercé par le marché du capital de risque

Compétences et expérience des gestionnaires de fonds

|

1.97 La divulgation de l’information — La Banque de développement du Canada a produit des rapports concernant les activités du Plan d’action et a informé le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada des progrès de l’initiative. L’information transmise par la Banque comprenait des mesures comme le taux de rendement interne global des fonds de fonds, mentionnait les entreprises dans lesquelles ces derniers avaient investi, et donnait un aperçu des secteurs d’activité et des lieux géographiques ciblés par les investissements. Toutefois, les ministères n’ont pas divulgué l’information recueillie par la Banque.

1.98 À notre avis, la publication de l’information concernant les activités et le rendement du Plan d’action aiderait le gouvernement à démontrer aux investisseurs du secteur privé qu’un rendement commercial peut être tiré des investissements dans des entreprises en phase de démarrage. Nous sommes conscients des préoccupations que soulève la protection des renseignements commerciaux. Par ailleurs, nous sommes d’avis qu’il faut faire preuve d’une plus grande transparence. Cela permettrait de répondre aux besoins légitimes des investisseurs du secteur privé ainsi qu’aux besoins des contribuables.

1.99 Recommandation — Pour évaluer adéquatement le rendement du Plan d’action sur le capital de risque et éclairer la prise de décisions, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient élargir le Cadre de mesure du rendement du Plan d’action en envisageant d’y inclure des mesures de rendement comme :

- les résultats liés au retrait des entreprises bénéficiaires;

- la croissance des exportations et les résultats financiers des entreprises bénéficiaires;

- les nouveaux brevets et les citations de brevet;

- l’accroissement du nombre d’employés clés affectés à l’investissement et du nombre d’investisseurs principaux.

Pour accroître la transparence, les deux ministères devraient divulguer l’information publique pertinente concernant le Plan d’action et son rendement.

Réponse des ministères — Recommandation acceptée. La mesure du rendement est un outil essentiel pour évaluer le Plan d’action sur le capital de risque, et les preuves recueillies à l’égard du rendement seront importantes pour l’établissement, par le gouvernement, de l’orientation des futures politiques appuyant les jeunes entreprises novatrices du Canada.

Le Cadre de mesure du rendement du gouvernement présente des indicateurs de rendement clé accompagnés d’objectifs et de jalons précis, mesurables et pertinents. Ce cadre comprend une analyse du rendement économique à long terme des entreprises appuyées par le Plan d’action, comparé à celui d’une base d’entreprises appuyées par des capitaux autres que du capital de risque, au moyen des bases de données du gouvernement.

Conformément à cette recommandation et sous réserve de la disponibilité de données fiables, le gouvernement mettra à jour le Cadre de mesure du rendement pour y intégrer des paramètres supplémentaires sur le rendement comme le retrait, les exportations, le rendement financier et le personnel clé responsable des placements. Le Cadre traitera également du rendement en matière d’innovation en incluant les dépenses en recherche-développement et les niveaux d’emploi, puisqu’il s’agit de bons indicateurs de l’innovation des jeunes entreprises appuyées par du capital de risque.

Le gouvernement publiera les renseignements pertinents au sujet des activités et du rendement du Plan d’action sur le capital de risque tout en respectant les exigences de confidentialité des ententes avec les gestionnaires de fonds.

1.100 La stratégie de retrait du secteur public — Le principal objectif du Plan d’action est de créer un écosystème viable du capital de risque dirigé par le secteur privé. À cette fin, le modèle du Plan d’action repose sur des mécanismes d’incitation visant à attirer des partenaires du secteur privé. Cependant, le Plan d’action ne prévoit pas le retrait des partenaires du secteur public pendant la durée de vie des fonds. À notre avis, cela pourrait laisser croire que la participation du secteur public se veut permanente. Une option de retrait anticipé permettrait au gouvernement de mettre fin en temps opportun à sa participation dans les fonds de capital de risque.

1.101 Un retrait anticipé des partenaires du secteur public pourrait envoyer un signal clair témoignant de la confiance des partenaires du secteur privé quant à la perspective d’un rendement final satisfaisant. Par ailleurs, cela permettrait de montrer que l’objectif de créer un écosystème viable du capital de risque dirigé par le secteur privé est atteint.

1.102 Dans d’autres modèles reposant sur des mesures d’incitation, comme ceux de la Nouvelle-Zélande et d’Israël, les partenaires du secteur privé peuvent (mais n’y sont pas tenus) racheter la participation du gouvernement après un certain temps, à un prix procurant au gouvernement un taux de rendement préalablement déterminé.

1.103 Recommandation — À l’avenir, lorsqu’ils élaboreront des interventions semblables au Plan d’action sur le capital de risque, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient prévoir le retrait anticipé des partenaires du secteur public.

Réponse des ministères — Recommandation acceptée. Si le gouvernement met en œuvre d’ultérieures interventions en capital de risque dans le cadre desquelles le capital du gouvernement est traité différemment du capital du secteur privé, de façon semblable au Plan d’action sur le capital de risque, le gouvernement étudiera un vaste éventail de paramètres de conception associés à la participation des investisseurs, qui pourraient comprendre des options de retrait anticipé. Les paramètres seraient étudiés en fonction de la maturité, de la durabilité et de la nature du marché du capital de risque, ainsi que des objectifs de l’initiative.

Conclusion

1.104 Nous avons conclu que le ministère des Finances Canada, la Banque de développement économique Canada et Innovation, Sciences et Développement économique Canada avaient évalué la nécessité d’adopter une politique visant le Plan d’action sur le capital de risque avant d’en faire l’annonce dans le budget de 2012, et qu’ils avaient par la suite mené de vastes consultations auprès des intervenants afin de déterminer la manière dont les sommes seraient distribuées. Toutefois, la sélection des gestionnaires de fonds ne reposait pas toujours sur des pratiques rigoureuses, parce que le processus comportait des lacunes importantes sur les plans de l’équité, de l’ouverture et de la transparence.

1.105 Nous avons également conclu que les activités du Plan d’action avaient fait l’objet d’une surveillance adéquate. Par contre, de meilleurs indicateurs de rendement permettraient de mesurer les résultats stratégiques de l’initiative et d’éclairer la prise de décisions stratégiques futures. De plus, une meilleure divulgation de l’information concernant le rendement du Plan d’action sur le capital de risque pourrait être utile au marché canadien du capital de risque. Enfin, le Plan d’action ne prévoyait pas de stratégie de retrait des investisseurs publics favorisant la création d’un écosystème viable du capital de risque dirigé par le secteur privé.

À propos de l’audit

Le Bureau du vérificateur général a été chargé d’effectuer un examen indépendant du Plan d’action sur le capital de risque afin de donner de l’information, une assurance et des avis objectifs au Parlement en vue de l’aider à examiner soigneusement la gestion que fait le gouvernement des ressources et des programmes.

Tous les travaux d’audit dont traite le présent rapport ont été menés conformément aux normes pour les missions de certification de Comptables professionnels agréés (CPA) Canada qui sont présentées dans le Manuel de CPA Canada – Certification. Même si le Bureau a adopté ces normes comme exigences minimales pour ses audits, il s’appuie également sur les normes et pratiques d’autres disciplines.

Dans le cadre de notre processus d’audit, nous avons obtenu la confirmation de la direction que les constatations figurant dans le présent rapport sont fondées sur des faits.

Objectifs

L’audit avait pour objectif de déterminer si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada (anciennement Industrie Canada), conformément à leurs rôles et responsabilités, avaient correctement évalué la nécessité d’adopter une politique et s’ils avaient conçu et mis en œuvre le Plan d’action de manière à ce que les objectifs fixés soient atteints.

L’audit a aussi permis de déterminer si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada, conformément à leurs rôles et responsabilités, avaient mesuré et surveillé le rendement du Plan d’action par rapport aux objectifs fixés et aux résultats attendus.

Étendue et méthode

Les entités visées par l’audit étaient la Direction du développement économique et des finances intégrées du ministère des Finances Canada, la Banque de développement du Canada, ainsi que la Direction générale de la petite entreprise d’Innovation, Sciences et Développement économique Canada. L’audit a porté sur les fonds de fonds et les fonds à rendement élevé qui participaient au Plan d’action sur le capital de risque. Il n’a pas porté sur le Programme canadien des accélérateurs et des incubateurs faisant partie du Plan d’action.

L’audit a permis d’examiner l’analyse réalisée à l’appui du Plan d’action et de sa conception, la mise en œuvre du Plan d’action et la mesure du rendement du Plan d’action. Dans le cadre de cet audit, nous n’avons fait aucun commentaire sur les stratégies financières, sur le rendement potentiel du Plan d’action, ni sur l’attrait qu’exerce le capital de risque en tant que classe d’actif.

Nous avons examiné divers documents, notamment des notes d’information et des analyses produites par les deux ministères et par la Banque de développement du Canada, des observations écrites et des procès-verbaux relatifs aux consultations, des demandes présentées dans le cadre du processus de sélection, et des rapports publiés par des gouvernements étrangers concernant leurs propres programmes de soutien au capital de risque. Nous avons également passé en revue les ouvrages portant sur la question des programmes de soutien au capital de risque.

De plus, nous avons reçu en entrevue de nombreux intervenants du Plan d’action, notamment des investisseurs du secteur privé et des personnes ayant pris part au processus de sélection.

Enfin, nous avons consulté d’anciens fonctionnaires du gouvernement fédéral, des experts du domaine ainsi que des représentants de gouvernements étrangers prenant part à la gestion de programmes de soutien au capital de risque.

Critères

Pour déterminer si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada, conformément à leurs rôles et responsabilités, avaient correctement évalué la nécessité d’adopter une politique et s’ils avaient conçu et mis en œuvre le Plan d’action sur le capital de risque de manière à ce que les objectifs fixés soient atteints, nous avons utilisé les critères suivants :

| Critères | Sources |

|---|---|

|

Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada se sont appuyés sur des analyses rigoureuses pour parvenir à une solution visant à surmonter les obstacles nuisant au marché canadien du capital de risque, et ce, de façon complémentaire avec les programmes existants de capital de risque. |

|

|

Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada ont correctement mis en œuvre le Plan d’action en vue d’attirer et de maintenir en place des capitaux du secteur privé, de sélectionner les gestionnaires de fonds et d’accroître le nombre de gestionnaires de fonds expérimentés (investisseurs de capital de risque), et ce, de manière durable. |

|

Pour déterminer si le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada, conformément à leurs rôles et responsabilités, avaient mesuré et surveillé le rendement du Plan d’action par rapport aux objectifs fixés et aux résultats attendus, nous avons utilisé les critères suivants :

| Critères | Sources |

|---|---|

|

Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada, conformément à leurs rôles et responsabilités, ont défini des résultats mesurables et appropriés au regard du Plan d’action, et ils ont élaboré des indicateurs de rendement pertinents. |

|

|

Le ministère des Finances Canada, la Banque de développement du Canada et Innovation, Sciences et Développement économique Canada surveillent la mise en œuvre et se sont dotés d’un cadre pour évaluer le rendement et la pertinence du Plan d’action, en vue d’adapter l’initiative au besoin. |

|

La direction a examiné les critères de l’audit et elle en a reconnu la validité.

Période visée par l’audit

L’audit a porté sur la période allant du 1er janvier 2012 au 31 mai 2015, sauf dans le cas des analyses portant sur la période précédant la mise en œuvre du Plan d’action sur le capital de risque, pour lesquelles le début de la période visée était le 1er janvier 2010. Les travaux d’audit ont été terminés le 26 février 2016.

Équipe d’audit

Vérificatrice générale adjointe : Nancy Y. Cheng

Directeur principal : Richard Domingue

Directeur : Philippe Le Goff

Alexandre Fortier-Labonté

Rose Pelletier

Tableau des recommandations

Le tableau qui suit regroupe les recommandations formulées dans le présent rapport. Le numéro qui précède chaque recommandation correspond au numéro du paragraphe de la recommandation dans le rapport. Les chiffres entre parenthèses correspondent au numéro des paragraphes où le sujet de la recommandation est abordé.

Processus de sélection

| Recommandation | Réponse |

|---|---|

|

1.81 Lorsqu’ils feront des investissements semblables à celui qui a été effectué dans le cadre du Plan d’action sur le capital de risque, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient respecter pleinement les valeurs d’équité, d’ouverture et de transparence tout en tenant compte des objectifs en matière d’investissement. Cela permettra de préserver la confiance de l’industrie du capital de risque dans les processus de sélection dirigés par le gouvernement du Canada. (1.66-1.80) |

Réponse des ministères — Recommandation acceptée. L’équité, l’ouverture et la transparence sont des principes essentiels dans le choix des processus administrés par le gouvernement du Canada. Le Plan d’action pour le capital de risque a mis en jeu la collaboration entre des partenaires des secteurs privé et public. Afin de tirer parti des connaissances, de l’expertise et des capitaux des partenaires du secteur privé, condition essentielle pour assurer la réussite du Plan d’action, des processus de sélection ont été conçus en vue de créer un équilibre entre les principes de confidentialité et de souplesse en matière de négociations du secteur privé et les principes d’équité, d’ouverture et de transparence du secteur public pour offrir des avantages généraux dans le plus grand intérêt du public. Si le gouvernement décide d’élaborer une nouvelle initiative qui met en jeu des partenariats avec le secteur privé et des processus de sélection officiels, et ce, en vue de l’aider à réaliser des investissements de capital de risque, comme ce fut le cas pour le Plan d’action, il concevra, selon le contexte du marché du capital de risque à ce moment, des processus de sélection visant à équilibrer les principes de confidentialité et de souplesse du secteur privé et les principes d’équité, d’ouverture et de transparence du secteur public, pour permettre la réussite de cette initiative. |

Mesure du rendement et communication des résultats

| Recommandation | Réponse |

|---|---|

|

1.99 Pour évaluer adéquatement le rendement du Plan d’action sur le capital de risque et éclairer la prise de décisions, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient élargir le Cadre de mesure du rendement du Plan d’action en envisageant d’y inclure des mesures de rendement comme :

Pour accroître la transparence, les deux ministères devraient divulguer l’information publique pertinente concernant le Plan d’action et son rendement. (1.89-1.98) |

Réponse des ministères — Recommandation acceptée. La mesure du rendement est un outil essentiel pour évaluer le Plan d’action sur le capital de risque, et les preuves recueillies à l’égard du rendement seront importantes pour l’établissement, par le gouvernement, de l’orientation des futures politiques appuyant les jeunes entreprises novatrices du Canada. Le Cadre de mesure du rendement du gouvernement présente des indicateurs de rendement clé accompagnés d’objectifs et de jalons précis, mesurables et pertinents. Ce cadre comprend une analyse du rendement économique à long terme des entreprises appuyées par le Plan d’action, comparé à celui d’une base d’entreprises appuyées par des capitaux autres que du capital de risque, au moyen des bases de données du gouvernement. Conformément à cette recommandation et sous réserve de la disponibilité de données fiables, le gouvernement mettra à jour le Cadre de mesure du rendement pour y intégrer des paramètres supplémentaires sur le rendement comme le retrait, les exportations, le rendement financier et le personnel clé responsable des placements. Le Cadre traitera également du rendement en matière d’innovation en incluant les dépenses en recherche-développement et les niveaux d’emploi, puisqu’il s’agit de bons indicateurs de l’innovation des jeunes entreprises appuyées par du capital de risque. Le gouvernement publiera les renseignements pertinents au sujet des activités et du rendement du Plan d’action sur le capital de risque tout en respectant les exigences de confidentialité des ententes avec les gestionnaires de fonds. |

|

1.103 À l’avenir, lorsqu’ils élaboreront des interventions semblables au Plan d’action sur le capital de risque, le ministère des Finances Canada et Innovation, Sciences et Développement économique Canada devraient prévoir le retrait anticipé des partenaires du secteur public. (1.89, 1.100-1.102) |

Réponse des ministères — Recommandation acceptée. Si le gouvernement met en œuvre d’ultérieures interventions en capital de risque dans le cadre desquelles le capital du gouvernement est traité différemment du capital du secteur privé, de façon semblable au Plan d’action sur le capital de risque, le gouvernement étudiera un vaste éventail de paramètres de conception associés à la participation des investisseurs, qui pourraient comprendre des options de retrait anticipé. Les paramètres seraient étudiés en fonction de la maturité, de la durabilité et de la nature du marché du capital de risque, ainsi que des objectifs de l’initiative. |

Version PDF

Pour consulter la version PDF (format de document portable), vous devez avoir un lecteur PDF sur votre ordinateur. Si vous n’en avez pas déjà un, il existe de nombreux lecteurs PDF que vous pouvez télécharger gratuitement ou acheter dans Internet :

- Adobe Reader (Anglais seulement)

- eXPert PDF Reader (Anglais seulement)

- Foxit Reader (Anglais seulement)

- Xpdf (Anglais seulement)